お役立ち情報 2022.03.19

相続税対策としての生命保険金活用法②~保険料の贈与~

3月4日の発信に続き、相続税の納税資金確保の別の方法についてご説明いたします。

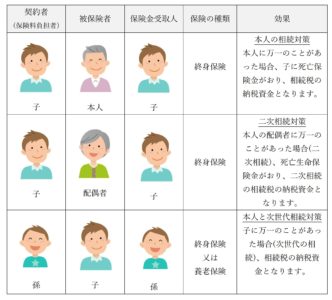

別の方法とは、「保険料を子や孫に贈与し、子や孫が契約者・保険金受取人として契約する」方法です。

■保険料の贈与

将来予想される相続税の納税資金の不足額に見合った保険契約の保険料として必要な額を、

毎年相続人である子に贈与していき、子がその贈与を受けたお金で父に保険をかければ納税資金の準備が可能です。

ただし、資金繰り上、贈与した保険料に対する贈与税額と、受け取った高額な保険金に対する所得税を考慮して

計画することが必要です。

■相続税の実効税率と比較して有利な方を

所得税の負担については、高額な保険金であっても、子の一時所得として「保険金額-支払保険料-50万円」の2分の1に、

最高でも55%をかけた税金でおさえることができます。

暦年課税の場合は、相続開始前3年以内の贈与以外については相続時に持ち戻されないので、毎年払う贈与税とこの所得税の

合計税率と相続税の税率を比較して、相続税の税率以下で実行されるようにするのが良いでしょう。ただし、相続税と贈与税の

一体課税が検討さ れはじめており、持ち戻し期間が不透明であるため、今後の税制改正に注意が必要です。

■保険料贈与による保険の加入形態と保険の種類

相続税の納税資金確保が目的なので、相続人が被相続人を被保険者とする終身保険に加入しなければ意味がありません。

相続税率の高い人ほどこの対策の長所が活かされるので、少々贈与税が高くても必要経費といえるでしょう。

相続や相続税対策などでお困りの方は、ハネットグループ ホームページお問い合わせフォーム または 0120-65-8700

までお気軽におご連絡ください。

わたしたちは百花百色

みんなの“幸せ物語”を

咲かせ続けます。

土地活用・相続対策などお気軽にご連絡ください。

電話受付時間 9:00~16:00 土曜 / 日曜祝日を除く